Anteils- oder Firmenübernahmen haben einen wesentlichen Einfluss auf den Unternehmenserfolg. Eine gute Vorbereitung verhindert Überraschungen und Verzögerungen.

Im zweiten Teil seines Gastbeitrags beschreibt Thomas Kämpf, Leiter M&A / Konzerncontrolling bei der Masterflex SE, die Vorgehensweise im M&A-Prozess.

Im zweiten Teil seines Gastbeitrags beschreibt Thomas Kämpf, Leiter M&A / Konzerncontrolling bei der Masterflex SE, die Vorgehensweise im M&A-Prozess.

(Lesen Sie hier Teil 1 des Gastbeitrags von Thomas Kämpf)

Unnötige Verzögerungen und Überraschungen im M&A-Prozess vermeiden Sie durch eine gute und detaillierte Vorbereitung. Im Folgenden stelle ich Ihnen die einzelnen Schritte im M&A-Prozess vor:

II. Der M&A-Prozess: Die Vorgehensweise

Schritt 1: Strukturierter und unstrukturierter Prozess

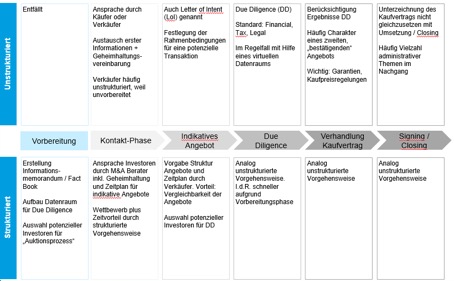

Bei M&A-Prozessen wird meist zwischen strukturierten und unstrukturierten Prozessen unterschieden. In der Realität handelt es sich oft um sehr individuelle Prozesse, in denen sich häufig gewisse Standard Elemente wiederfinden. Einen „One size fits all“ M&A-Prozess gibt es in der Regel nicht.

Im unstrukturierten Prozess ist zumindest eine der beiden Parteien nicht vorbereitet. Meist wird der Verkäufer unvorbereitet durch den potenziellen Käufer angesprochen. Die Herausforderung besteht in der Unerfahrenheit der Verkäufer in Bezug auf M&A-Prozesse, vor allem im mittelständischen Bereich. Das betrifft u.a. die Unternehmensbewertung, aber auch die Aufbereitung der vorhandenen Daten. Typischerweise findet dann in ersten Gesprächen ein Austausch statt, welche Informationen der Verkäufer in welcher Form vorliegen hat (z.B. Jahresabschluss, Unternehmensplanung etc.). Auf Basis dieser Informationen wird überprüft, ob man sich auf gemeinsame Eckwerte einigen kann. In der Folge muss der Verkäufer häufig eine Vielzahl von Daten aufbereiten und Fragen des Käufers beantworten. Ein unstrukturierter Prozess ähnelt dadurch in der Folge einem strukturierten Prozess.

Im strukturierten Prozess bereitet sich der Verkäufer auf den M&A-Prozess vor und initiiert in aller Regel auch die Gespräche mit den potenziellen Käufern. Häufig wird der strukturierte Prozess von einem M&A-Berater begleitet. Der Berater erstellt eine Zusammenfassung über das Zielunternehmen, typische Inhalte sind beispielweise das Produktportfolio, die relevanten Märkte sowie die Finanzzahlen des Zielunternehmens. Die Zusammenfassung wird meist als Information Memorandum oder Fact Book bezeichnet. Zugleich wird ein Datenraum aufgebaut: Wichtige Unterlagen wie beispielsweise Jahresabschlüsse, rechtliche Unterlagen, Gründungsurkunden, Kundenverträge, Personalzahlen werden hier vorgehalten.

Der Vorteil eines strukturierten Prozesses ist die damit verbundene Vorgehensweise: Die Vorbereitung des Verkäufers ermöglicht die schnelle Lieferung von Informationen. Auf Basis von Information Memoranden beziehungsweise Fact Books können indikative Angebote mit entsprechenden Vorgaben für Inhalte abgefragt werden. Das macht einerseits den Prozess schneller und strukturierter und die Entscheidungsfindung einfacher und erhöht andererseits den Wettbewerb. Für den potenziellen Käufer kann mehr Wettbewerb natürlich auch ein Nachteil sein.

Schritt 2: Kontaktphase aus Sicht des Käufers

Die Kontaktphase kann man unterteilen in:

- Suche nach geeigneten Zielunternehmen („Screening“) entsprechend der M&A Strategie

- Kontaktaufnahme mit den Eigentümern des Zielunternehmens

- Unterzeichnung einer Geheimhaltungsvereinbarung (Non-Disclosure-Agreement, NDA)

- Ein erstes Gespräch klärt, ob gemeinsames Interesse an der Übernahme vorhanden ist und diese sinnvoll wäre

- Weitere Verhandlungen machen die Eckpunkte der geplanten Transaktion fest

Schritt 3: Indikatives Angebot

In der Regel halten die Parteien die Ergebnisse ihrer Gespräche aus der Kontaktphase in schriftlicher Form in einem indikativen Angebot oder „Letter of Intent“ fest. Es handelt sich dabeium eine rechtlich nicht bindende Grundsatzvereinbarung, in der beide Partner die Rahmenbedingungen einer potenziellen Transaktion dokumentieren. Der Detaillierungsgrad dieser Vereinbarungen kann stark variieren. Ziel der Vereinbarung für beide Parteien: Platzierung der aus ihrer jeweiligen Sicht wichtigen Eckpunkte in der Vereinbarung, damit diese Eckpunkte nicht erst zu einem späteren Zeitpunkt auf den Tisch kommen und für im Zweifel negative Überraschungen bei der anderen Partei sorgen.

Schritt 4: Due Dilligence

Vertiefte Prüfung des Zielunternehmens („Due Diligence“, DD) mit dem Ziel, alle möglichen Einflussfaktoren auf den tatsächlichen Wert des Unternehmens und auch Risiken wie versteckte Haftungen, latente Steuerlasten usw. zu identifizieren.

Die Due Diligence-Phase ist besonders wichtig: Das Geschäftsmodell muss verstanden sowie potenzielle Investitionsrisiken identifiziert und – idealerweise – quantifiziert werden. Gerade bei Familienunternehmen geht es ein Stück weit auch darum, herauszufinden, ob die Chemie zwischen den Beteiligten stimmt. Häufig müssen Verkäufer und Käufer auch nach dem Abschluss der Transaktion für einen gewissen Zeitraum auf einer vertrauensvollen Ebene zusammenarbeiten.

Schritt 5: Verhandlung Kaufvertrag

Nach der DD erfolgt eine erneute Bewertung der Transaktion und der im „Letter of Intent“ festgelegten Rahmenbedingungen auf Basis der Erkenntnisse der DD. Gleichzeitig entfällt durch den Aufsatz eines Kaufvertrags der rechtlich nicht bindende Charakter des „Letter of Intent“. Neben Garantien des Verkäufers sind der finale Kaufpreis und evtl. Anpassungsmechanismen sowie die Angabe von Rechten und Pflichten des Käufers und Verkäufers wesentliche Vertragsbestandteile.

Schritt 6: Signing

Auf die Unterzeichnung des Kaufvertrags („Signing“) kann eine Reihe administrativer Themen folgen. Beispielsweise, sofern erforderlich: Anmeldung der Transaktion bei den nationalen oder EU-Wettbewerbsbehörden.

Schritt 7: Closing

Die Vertragserfüllung, das sogenannte „Closing“, meint das Inkrafttreten aller Vereinbarungen sowie die notarielle Übertragung der Anteile am Unternehmen (wo erforderlich), usw.

Eine Übersicht der Schritte im Detail zeigt folgende Abbildung:

Tipp 1: Der M&A-Prozess sollte – sofern möglich – immer vorbereitet werden:

Verkäufer: Für Verkäufer ist häufig die Unterstützung durch Berater sinnvoll und notwendig. Dabei empfehle ich, die Referenzen des Beraters zu prüfen. Planen Sie Zeit für eine saubere Vorbereitung ein. Durch saubere Aufbereitung aller wichtigen Daten vermeiden Sie unnötige Verzögerungen und Überraschungen im M&A Prozess.

Käufer: Für Käufer empfiehlt sich eine saubere interne Vorbereitung, insbesondere sollten Sie eine klare Strategie für Zukäufe entwickeln. Klare Grundregeln ermöglichen schnelles und nachhaltiges Feedback an Verkäufer. Sie sollten vorab so weit wie möglich festlegen, wie Sie als Käufer eine Transaktion bewerten und was Ihnen als Käufer im Rahmen einer Transaktion wichtig ist. Mein Tipp: Bauen Sie eine Vorgehensweise für eine indikative Evaluierung und Templates für einzelne Prozessschritte (z.B. „Letter of Intent“) auf.

Die Qualität der im Rahmen der Due Diligence bereitgestellten Unterlagen und die Nachvollziehbarkeit und Plausibilität der Unternehmensplanung tragen maßgeblich zum Erfolg oder Misserfolg eines M&A-Prozesses bei.

Tipp 2: Definieren Sie die Verantwortung für das Projektmanagement und die Einhaltung des Zeitplans eindeutig – idealerweise mit einem hauptverantwortlichem Projektmanager.

Tipp 3: Hinterfragen Sie Zeitpläne kritisch, insbesondere die Fähigkeit Ihrer Organisation den M&A Prozess in dem angedachten Zeitrahmen zu unterstützen.

Im dritten Teil seines Gastbeitrags beschreibt Thomas Kämpf die verschiedenen Bewertungsverfahren und ihre Praxistauglichkeit sowie erste Tipps zur Post Merger Integration.

[…] Sie hier Teil 1 und Teil 2 des Gastbeitrags von Thomas […]