Strategisches Versicherungsmanagement- Teil 1

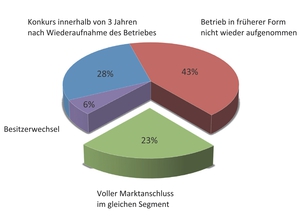

„Es nimmt der Augenblick was Jahre geben”, schrieb Johann Wolfgang von Goethe vor bereits 180 Jahren so weise. An Schadensfällen in Unternehmen hat der Dichter dabei sicherlich nicht gedacht, aber auch sie trifft das Zitat sehr präzise: Eine Analyse von Schadensfällen geht davon aus, dass nur 23 Prozent der Unternehmen, die einen Großschaden erleiden, den Betrieb in der früheren Form wieder aufnehmen können. Mehr als ein Viertel der Unternehmen geht nach einem Großschaden in Konkurs. Grund genug, dass ich in einer kleinen Serie das Strategische Versicherungsmanagement ins Visier nehme. Ich stelle Ihnen Fragen der Risikoidentifikation und Bewertung vor, relevante Versicherungen, Tipps zu Verhalten im Schadensfall und zur Auswahl von Versicherern. Was ein Schaden tatsächlich für Konsequenzen hat und welche Learnings andere Betriebe daraus ziehen können, zeigt ein Großschadensereignis aus der Praxis.

Bildquelle: Controllermagazin, Claus Pachurka, Technische Krisenprävention – Personen und Sachwerte proaktiv schützen, Bochum, 2008

Versicherungsmanagement – warum?

Eine Vielzahl von Risiken wie beispielsweise Feuer, Ausfall der öffentlichen Versorgung oder Naturgefahren, aber auch Personenrisiken wie Streik oder Vertrauensschäden gefährden Unternehmen. Und die Risiken nehmen immer mehr zu und werden deutlich komplexer. Als ergänzende Funktion der Unternehmensführung gewinnt deshalb das Versicherungsmanagement zunehmend an Bedeutung und sein Aufgabenumfang wächst.

Was bedeutet nun strategisches Versicherungsmanagement? Unternehmen sollen sich zielgerichtet mit der Identifikation sowie der Bewertung von Risiken befassen, um daraus gegebenenfalls Versicherungslösungen zu entwickeln und zu steuern, die diese Risiken erfassen. Im Rahmen eines professionellen Risikomanagements sollten Sie sich zunächst einen systematischen Überblick über die Unternehmensrisiken verschaffen:

- Handelt es sich um Störungen oder Ausfälle, die zwar ärgerlich, aber verwindbar sind?

- Was sind die existenzbedrohenden Risiken?

- Welche Risiken sind überhaupt versicherbar, welche nicht?

Häufig genug habe ich in Unternehmen erlebt – und das belegen auch empirische Studien – dass Unternehmen bei existenzbedrohenden Risiken oft unterversichert sind beziehungsweise keine adäquaten Risikomanagementlösungen vorhalten, während sie bei nicht existenzbedrohenden Risiken möglicherweise überversichert sind. Das führt nicht nur zu regelmässig überhöhten Kosten für die Versicherungen, im Schadensfall kann die Unterversicherung sogar existenzbedrohend sein. Da sich einzelne Risiken und die gesamte Risikolage des Unternehmens ständig ändern, sollten Sie das Versicherungsprogramm regelmäßig auf Wirtschaftlichkeit und Gültigkeit überprüfen, idealerweise einmal jährlich.

- Risiken identifizieren und bewerten

Versicherungsmanagement beginnt mit der Bestandsaufnahme:

- Welches sind in meinem Betrieb die größten Risiken?

- Wie lassen sich diese minimieren?

- Welche Risiken kann das Unternehmen selbst tragen, und für welche braucht es Versicherungsschutz?

Mögliche Risiken sind:

Innerbetriebliche Gefahren

- Brände und Explosionen

- Gefahrstoff-Freisetzung

- Einsturzgefahr

- Versorgungsausfall (Heizung, Energieversorgung, Kühlwasser…)

- Störungen bei Maschinen / technischen Anlagen

- Überschwemmung infolge technischer Defekte

- Freisetzung radioaktiver Stoffe

- Datenverlust, IT-Netzausfall

Gefahren von außen

- Brände oder Explosionen in Nachbarschaft

- Bergbau- und Deponiegelände

- Verkehrs- und Medientrassen (Straße, Schiene, Ferngas- und Freileitungen)

- Flugkörperabsturz

- Brandstiftung, Vandalismus

- Hochwasser, Starkniederschläge, Sturm

- Erdbeben, Erdrutsch, Vulkanausbrüche

- Einbruch-/Diebstahl

Worauf man bei Sachversicherungen und Allgefahrenversicherungen achten sollte, stelle ich Ihnen im nächsten Beitrag vor.

[…] eine Katze an“ einfallen. In der Tat macht es Sinn, dass Sie sich, so habe ich es ja bereits im ersten Teil meiner Serie zum Versicherungsmanagement geschrieben, zu Beginn einen systematischen Überblick […]